Flera skäl till allt högre amerikanska långräntor

Posted on juni 10, 2009 by Karl Avedal

De amerikanska långräntorna har sedan årsskiftet stigit i en mycket

hög takt. På den 10-åriga statsobligationen har räntan stigit från

extremt låga dryga 2% strax före årsskiftet till nästan 4% idag, ett

halvår senare, trots köp av långa obligationer av Federal Reserve i

syfte att hålla nere långräntorna.

Räntestegringen, som

visserligen inte tagit upp räntorna till någon speciellt hög nivå,

innebär att det penningpolitiska klimatet i praktiken blivit något

mindre ackommoderande, vilket bland annat påverkar aktiekurserna

negativt. Även bostadsmarknaden i USA missgynnas av högre räntor,

samtidigt som de högre räntorna minskar risken för en allt för hög

inflation.

[

Read More]

Permalink

Snabbt stigande statsräntor och fallande spreadar

Posted on maj 08, 2009 by Karl Avedal

Under senare tid har vi sett en minskad riskaversion på

finansmarknaderna generellt. Riskfyllda placeringar, såsom

aktieplaceringar, har stigit i pris, medan säkra placeringar, som

statsrisk, fallit i pris.

Under de senaste dagarna har utvecklingen accelererat, i varje fall på kreditmarknaderna. Den minskade riskaversionen tillsammans med ett enormt utbud av statsobligationer världen över tack vare de stora budgetunderskotten

har drivit upp de långa räntorna på statsobligationer högst markant.

Varje auktion av nya statsobligationer som mottas med ett något svalt

intresse skickar upp räntorna tydligt, vilket vi bland annat såg igår,

efter en amerikansk auktion av 30-åriga statsobligationer som mötte ett

mindre intresse än väntat.

[

Read More]

Permalink

Riksbanken sänker reporäntan - och framförallt räntebanan

Posted on april 21, 2009 by Karl Avedal

Idag meddelade Riksbanken att man sänker reporäntan med 50 punkter

till 0,5%. Sänkningen var väntad, även om det fanns viss övervikt för

de som trodde att man skulle sänka med 75 punkter. Lars E O Svensson

avvek från majoriteten och ville sänka med just 75 punkter. Själv ville

jag se en mindre sänkning, men samtidigt är skillnaden mellan min

önskade ränta på 0,75% och den Riksbanken fastställde liten.

Två saker i beslutet tycker jag är extra intressanta.

[

Read More]

Permalink

Reporänteförväntningar per möte, enligt RIBA-terminerna, beta

Posted on april 20, 2009 by Karl Avedal

I förra veckan inleddes handeln med RIBA-terminer, vilka jag tidigare skrivit om här. Man kan följa handeln här.

En

av poängerna med RIBA-terminerna är att de ger oss möjlighet att snabbt

avläsa marknadens reporänteförväntningar på olika tidshorisonter. Givetvis vill jag vara

med och studera dessa reporänteförväntningar och har därför gjort en liten

applikation för att studera vilken beslut som väntas vid varje

räntemöte.

[

Read More]

Permalink

Riksgälden introducerar 30-årig statsobligation

Posted on mars 23, 2009 by Karl Avedal

I december berättade Riksgälden att man övervägde att introducera en ny lång statsobligation, vilket jag skrev om här.

Då nämnde man i ett första skede en 20-årig obligation som skulle kunna

få samma förfallodatum som den långa realränteobligationen, men sedan

dess har man riktat in sig på införandet av en 30-årig obligation och

idag gavs den ut.

Den tecknade volymen var 38 075 miljoner och

den såldes till en ränta av 3,75%. Tidigare hade man talat om en volym

runt 20 miljarder, eller inom intervallet 15-30 miljarder, men man

passade alltså på att ta in betydligt mer än så i en försäljning som

får betecknas som en framgång.

[

Read More]

Permalink

Även Federal Reserve ska köpa statspapper - räntor och dollarn faller

Posted on mars 18, 2009 by Karl Avedal

Som jag skrivit om tidigare så har Bank of England börjat köpa långa

statspapper, och den Schweiziska centralbanken har annonserat att man

tänker göra detsamma. Vid dagens räntebesked från Federal Reserve

meddelades att även de tänker ta ner räntorna längre ut på räntekurvan

genom att köpa amerikanska statspapper direkt i marknaden.

Med

andra ord så hjälper Federal Reserve till att finansiera USAs

statsskuld med nya centralbankspengar, i förhoppningen att detta kommer

att vara inflationsdrivande. I ett första skede är det dock en relativt

liten åtgärd. Av en total skuld på i runda slängar 11 biljoner dollar

så har Federal Reserve beslutat att köpa långa statspapper till ett

värde av 300 miljarder dollar. De krisåtgärder man vidtagit i USA har

dock tenderat att växa i snabb takt och det är mycket möjligt att vi

får se större inköp längre fram.

[

Read More]

Permalink

Äntligen repofutures

Posted on mars 16, 2009 by Karl Avedal

Nasdaq OMX har meddelat att handel kommer att påbörjas med "Riksbanksfutures".

Dessa har varit på gång ett tag, men projektet är nu äntligen sjösatt

publikt och handeln ska komma igång den 15 april.

Detta tycker jag är en

mycket bra idé, som i princip är detsamma som jag propagerade för i

mitt inlägg om interbankmarknaden i somras

[

Read More]

Permalink

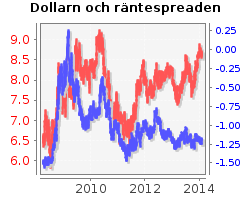

Kronfallet och räntefallet

Posted on februari 26, 2009 by Karl Avedal

Valutakurser och räntenivåer hänger ihop. Allt annat lika så är det

intressant att placera sina pengar i den valuta man får högst ränta på

pengarna. Detta är inget nytt och givetvis finns det en lång rad

andra faktorer som påverkar valutakursförändringarna, men det kan ändå

vara intressant att sätta valutakursförändringarna i relation till

ränteförändringarna. |  |

[

Read More]

Permalink

Riksbanken byter finansieringsmodell för bankerna igen

Posted on februari 13, 2009 by Karl Avedal

Idag meddelade Riksbanken att man kommer att erbjuda sina motparter lån med längre löptider, men till rörlig ränta.

Sedan Riksbanken i oktober inledde sina auktioner av lån med

längre löptider har ett problem med lånen varit att en fast minimiränta

för dessa lån satts i direkt förhållande till reporäntan, vilket

innebar att räntorna i tider med förväntningar om fallande reporäntor

blev riktigt dåliga. Jag påtalade detta problem bland annat här.

Detta problem minskade intresset för lånen och innebar högre

upplåningskostnader för bankerna, och därigenom högre räntor för

vanliga låntagare i ett läge då Riksbanken ville få ner dessa.

[

Read More]

Permalink

Stigande räntespreadar mellan euro-länders skulder - ett potentiellt stort problem

Posted on januari 22, 2009 by Karl Avedal

Den senaste tiden har skillnaderna mellan räntorna på statspapper

för olika euroländer stigit dramatiskt, vilket riskerar att ställa till

stora problem för några av de hårdast drabbade länderna vad gäller

finansieringskostnaderna för diverse stimulanspaket.

I tisdags

uppgick exempelvis ränteskillnaden mellan en tysk och en grekisk

10-årig statsobligation till hela 2,43 procentenheter.

Detta visar på en av svårigheterna med att integrera penningpolitiken mellan olika stater utan att integrera finanspolitiken

[

Read More]

Permalink

Ljuspunkter mitt i finansmörkret

Posted on januari 06, 2009 by Karl Avedal

Utvecklingen för världsekonomin har som bekant under de senaste

månaderna varit mycket svag. Under senare tid har vi dock kunnat se

tecken på viss förbättring för krisens ursprungliga tyngdpunkt, kreditmarknaden. I vissa delar har förbättringen varit ganska markant.

I detta inlägg visar jag på några av dessa ljuspunkter.

[

Read More]

Permalink

Riksgälden överväger 20-årig statsobligation

Posted on december 13, 2008 by Karl Avedal

Riksgälden har bråda dagar nu under kreditkrisen. Inte bara har man att hantera garantiprogrammet och Carnegie utan man har också som utgivare av statspapper turbulenta tider.

Efter en period av lugna år för statspappersmarknaden, med relativt små emissionsvolymer på grund av stora budgetöverskott, och balanserad efterfrågan på grund av att andra papper, såsom bostadspapper, tagit en viktigare roll på marknaden, så har nu utvecklingen svängt.

Efter att ha begränsats av att lånebehovet varit minskande har Riksgälden inte kunnat upprätthålla emissioner av god storlek i speciellt många löptider, men den nya situationen ökar möjligheterna. I fredags meddelade också Riksgälden att man överväger att introducera en 20-årig statsobligation.

[

Read More]

Permalink

Myten om att boräntorna inte följer med reporäntan ner

Posted on december 11, 2008 by Karl Avedal

I media och i samhällsdebatten har vi under den senaste tiden gång på gång konfronterats med faktumet att bankerna inte sänker sina korta utlåningsräntor i samma takt som Riksbanken sänker reporäntan.

Efter Riksbankens senaste stora sänkningar uttrycktes oro från alla möjliga håll och kanter gällande huruvida bankerna faktiskt skulle följa med ner, och finansministern var såpass orolig att han såg det som lämpligt att ta till en ganska plump form av moral suasion när han talade om att bankerna inte skulle "talla i godisskålen".

Så vad har hänt? Om vi ett tag struntar i det faktum att bankerna inte kan finansiera sig till reporäntan, och jämför bolåneräntorna med reporäntan, hur mycket mindre än reporäntan har de korta bolåneräntorna fallit sedan Riksbanken började sänka? Svaret borde förvåna vissa, då bankerna faktiskt generellt tycks ha sänkt lika mycket som Riksbanken.

[

Read More]

Permalink

Amerikanska staten lånar till 0% över årsskiftet

Posted on december 09, 2008 by Karl Avedal

Jakten på säkra likvida dollar-placeringar att sitta i över årsskiftet fortsätter. Korta statspapper är en given favorit.

I dagens auktion av 4-veckors tresaury bills inkom bud på totalt ca $59,5 miljarder, varav ca $17,5 miljarder accepterades, till 0% ränta (!).

Med tanke på den kostnad för administration ett sådant köp innebär blir avkastningen i praktiken negativ. Man får alltså betala pengar för att låna ut pengar till amerikanska staten just nu och för detta står folk i kö. Inte konstigt att de inte oroar sig överdrivet mycket för hur man ska finansiera stora stimulanspaket.

Permalink

Lehman Brothers kollaps, interbankräntor och valutor

Posted on oktober 31, 2008 by Karl Avedal

Jag har tidigare kommenterat att en anledning för dollarns styrka på senare tid ironiskt nog kan vara att det är i USA kreditkrisen har sitt epicentrum. Jag skrev att en global jakt på dollar-likvider drev upp dollarkursen. Denna jakt berodde inte på åsikter om fundamentala värden, utan på att diverse banker helt enkelt var tvungna att få tag i dollar.

Låt mig ge ett konkret exempel på hur detta kan ske.

[

Read More]

Permalink